期货从业证号:F3084078 投资咨询证号:Z0018656

第一部分 前言摘要

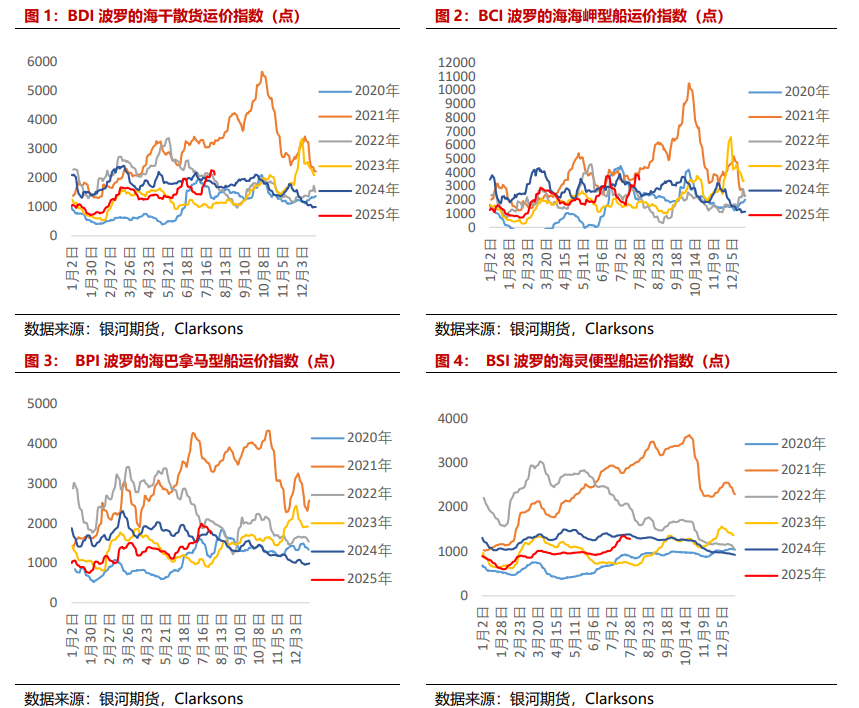

国际干散货运输市场7月先跌后涨,大中型船对国际干散货运输市场交替支撑,月内BCI上涨至年内新高。截至7月28日,BDI报2226点,相较月初+52.67%,BDI月均值报1786.9点,环比+5.99%,同比-7.19%。分船型看,BCI从月初2011点上涨至月末3774点,上涨87.67%,月均值2556.85点,环比-11.93%,同比-16.98%;BPI从月初1500点上涨至月末1798点,上涨19.87%,月均值1766.4点,环比+32.39%,同比+5.18%;BSI从月初1018点上涨至月末1289点,上涨26.62%,月均值1217.75点,环比+27.33%,同比-10.73%。

整体来看,大型船市场,运价至高位后有所回落,当前市场情绪反复,短期预计大型船市场震荡调整,但考虑国内“金九银十”钢铁消费旺季及矿山发运节奏,8月下旬运输需求或会有所增加,后续预计对运价有一定支撑。中型船市场,预计进入8月后粮食运输需求将逐渐回落,煤炭方面,目前仍处于煤炭消耗旺季,日耗仍处于高位,考虑正值“三伏”高温天气,后续电厂日耗有提升预期,进口煤价格优势背景下,或释放部分进口煤采买需求,但整体来看,终端库存相对充裕情况下,进口煤采购需求大量释放概率不高,短期预计中型船运输需求支撑相对有限。

风险提示:关税政策、极端天气影响、突发事件

一、干散货运价

国际干散货运输市场7月先跌后涨,大中型船对国际干散货运输市场交替支撑,月内BCI上涨至年内新高。截至7月28日,BDI报2226点,相较月初+52.67%,BDI月均值报1786.9点,环比+5.99%,同比-7.19%。分船型看,BCI从月初2011点上涨至月末3774点,上涨87.67%,月均值2556.85点,环比-11.93%,同比-16.98%;BPI从月初1500点上涨至月末1798点,上涨19.87%,月均值1766.4点,环比+32.39%,同比+5.18%;BSI从月初1018点上涨至月末1289点,上涨26.62%,月均值1217.75点,环比+27.33%,同比-10.73%。

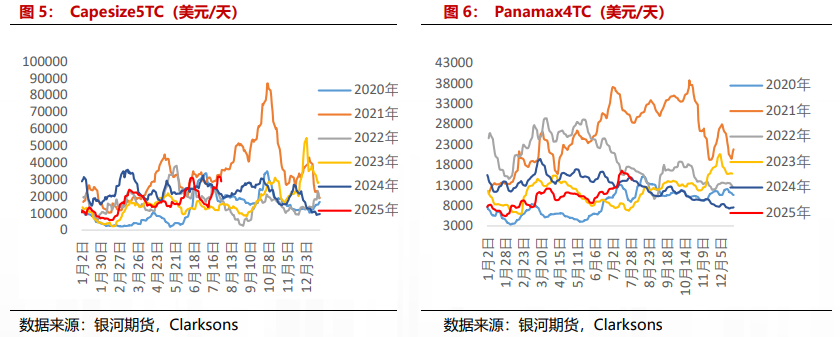

大型船市场先抑后扬。上旬,海岬型船市场澳洲矿山冲量结束后7月上旬货量陷入短暂的真空期,运输需求环比明显减弱,市场可用运力偏多,运价承压持续下跌;中下旬,主要矿山现身市场询盘,市场对后续运输续期预期改善,运价逐渐修复反弹,随后大西洋市场铁矿和铝土矿运输需求增加,市场运力偏紧带动运价进一步上涨,BCI至年内新高。临近月末市场货量有所减少,运价继续上涨动力减弱,大型船市场短期或有所调整。

中型船市场先涨后跌。上半月,巴拿马型船市场粮食发运需求较好,煤炭方面处于消费旺季,国内多地迎来持续性高温天气,电厂日耗持续攀升,叠加外煤具有价格优势,终端释放部分进口煤采购需求,市场运力供给偏紧,推升运价持续上涨。下半月,南美粮食发运需求逐渐减弱,煤炭方面外煤报价坚挺、海运费上涨推高进口成本,叠加7月下旬南方高温天气有所缓解,电厂库存相对充裕,进口煤市场活动较为平静,运输需求有所减弱,中型船市场缺乏明显的上涨驱动,运价有所承压。

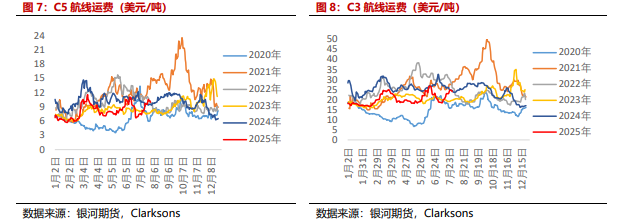

从铁矿石主要航线运费来看,7月下旬铁矿运价上涨至近年偏高位。截至7月28日,巴西图巴朗-青岛(BCI-C3)航线运价为24.585美元/吨,相较上月末+23.02%,同比+0.06%,月均值为21.123美元/吨,月均环比-10.15%;西澳-青岛(BCI-C5)运价报10.250美元/吨,相较上月末+48.44%,同比+7.67%,月均值为8.597美元/吨,月均环比-7.96%。7月上旬C3和C5航线运价出现分化,前期冲量结束后运价出现大幅回调,其中C5运价较6月高点回落近40%,C3运价7月初较6月高点也回落近30%,7月初澳洲主要矿山现身市场询盘,巴西市场延续低迷,C5航线率先反弹修复,而C3航线运价延续下跌趋势;中旬两大市场运价同步上涨,澳洲和巴西市场询盘活动逐渐积极,叠加FFA市场上行,市场对后续预期改善,推动运价上涨;下旬运价先涨后跌,澳洲市场货量和运力整体相对平衡,大西洋运力偏紧,推升运价进一步上涨至高位,但随后受市场货量减少影响,运价继续上涨动力不足,临近月末运价止涨转跌。

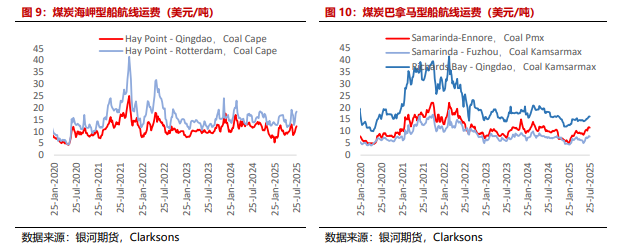

煤炭消费旺季,各航线运价整体表现较好。从煤炭主要航线海岬型船运费来看:截至7月25日,澳大利亚海因波特-青岛航线运价为12.21美元/吨,较上月末+45.36%,同比去年同期+6.17%,月均运价为10.57美元/吨,月均环比-5.14%;澳大利亚海因波特-鹿特丹运价报18.40美元/吨,较上月末+9.85%,较去年同期+31.43%,月均运价为15.69美元/吨,月均环比-7.45%。煤炭航线巴拿马型船运价:印尼萨马琳达-印度恩诺报11.50美元/吨,较上月末+6.98%,同比去年同期+15.00%,月均运价为11.25美元/吨,月均环比+11.80%,印尼萨马琳达-福州报7.75美元/吨,较上月末+3.33%,同比去年同期+2.65%,月均运价7.59美元/吨,月均环比+15.62%,南非理查德-青岛报16.25美元/吨,较上月末+6.56%,同比去年同期-10.47%,月均运价15.88美元/吨,月均环比+8.09%。

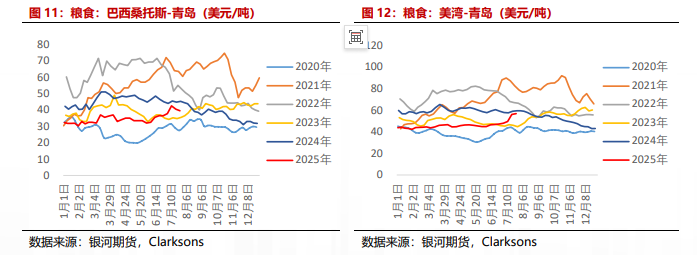

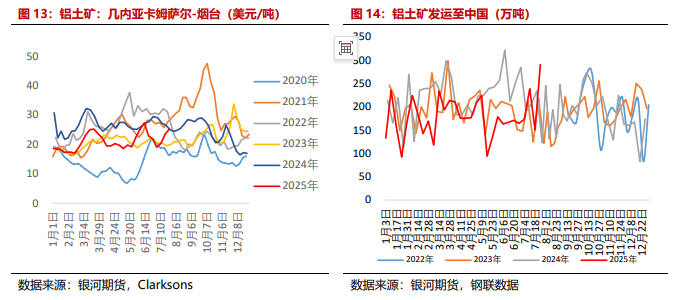

粮食运价和铝土矿运价较上月均有所上涨。粮食航线运价:截至7月25日,巴西桑托斯-青岛报39.50美元/吨,较上月末+8.22%,同比去年同期-12.71%,月均值为40.06美元/吨,月均环比+13.65%。美湾-青岛报56.77美元/吨,较上月末+20.53%,同比去年同期-4.45%,月均值为52.56美元/吨,月均环比+13.63%。几内亚卡姆萨尔-烟台报25.28美元/吨,较上月末+15.70%,同比去年同期+1.12%,月均值为22.07美元/吨,月均环比-9.27%。本月几内亚发运至中国铝土矿货量不稳定,波动较大,但整体来看本月发运量较上月增加明显,截至7月25日,7月几内亚发运至中国的铝土矿853万吨,较上月同期增加28.19%。

二、干散货海运需求

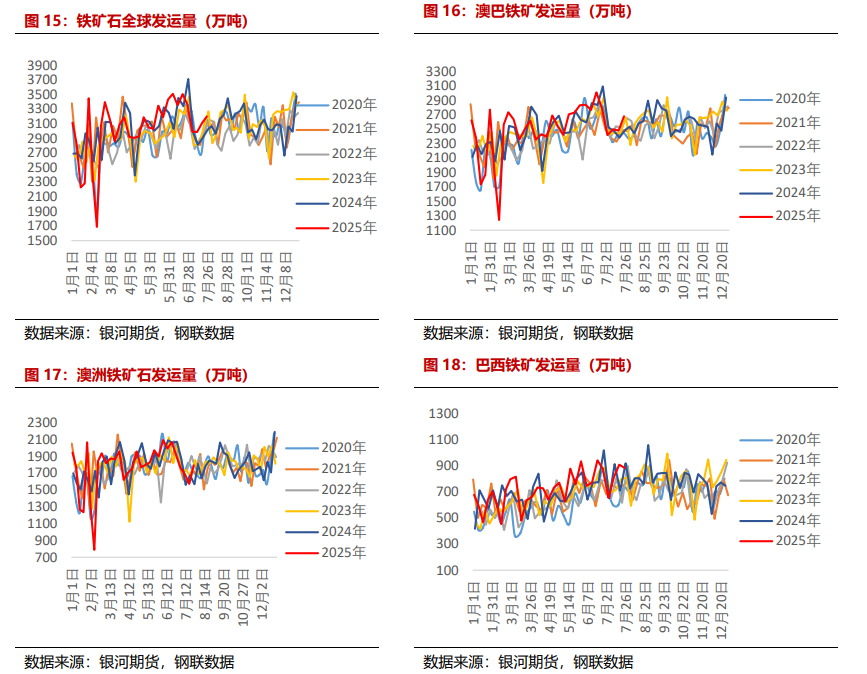

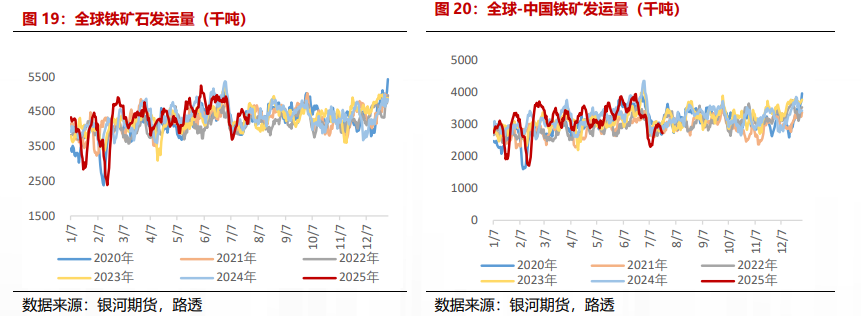

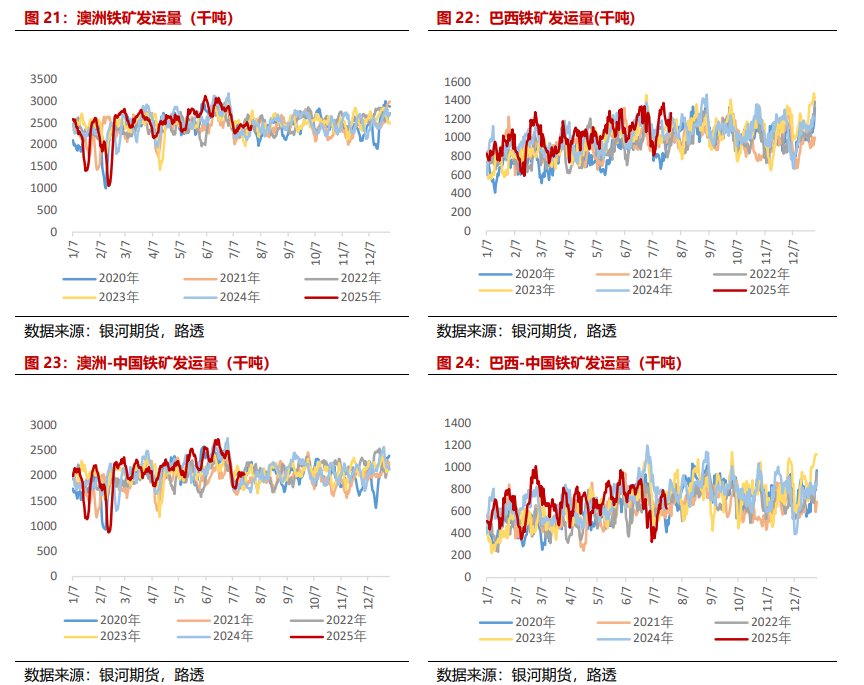

从铁矿港口发运来看,6月矿山冲量结束后,7月发运量环比减量明显,但较去年同期小幅增加。根据路透数据统计,截至7月28日全球铁矿发运1.19亿吨,较上月同期-12.43%,同比+1.85%,其中,澳大利亚发运6799万吨,较上月同期-16.09%,同比+5.95%,巴西发运3211万吨,较上月同期-3.89%,同比+4.85%,非澳巴发运2431万吨,较上月同期+8.56%,同比+7.77%。

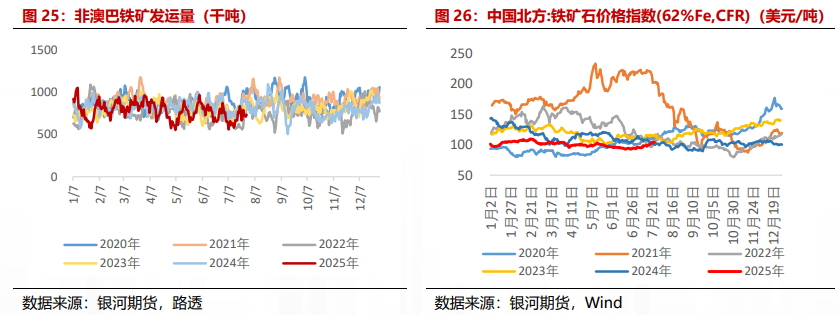

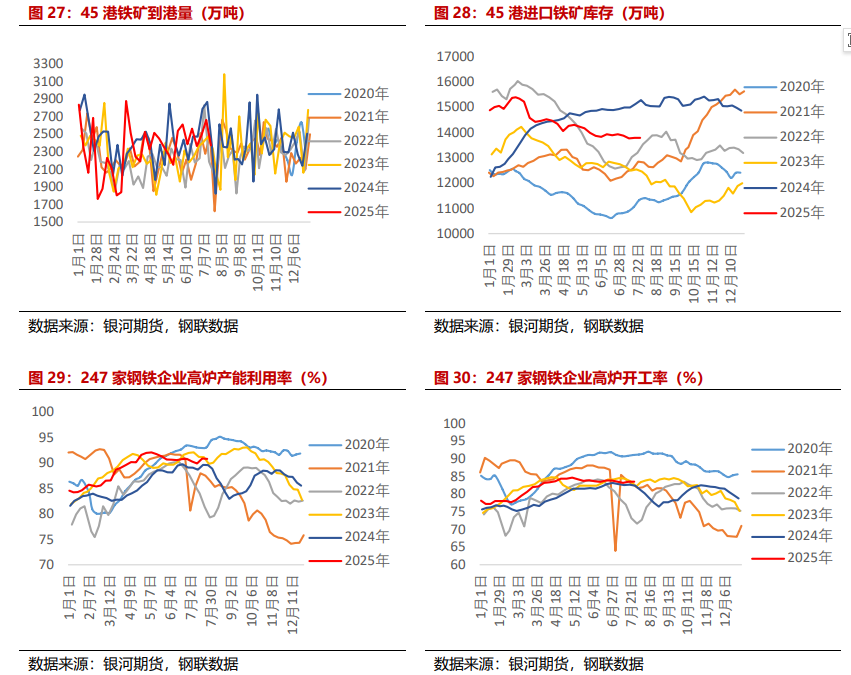

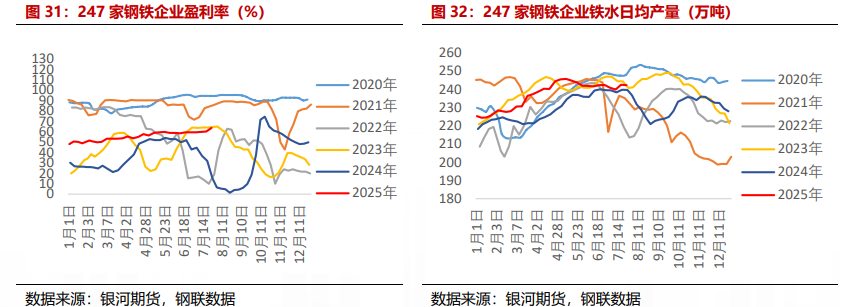

从铁矿下游产业端来看,终端需求较上月略有减少,港口库存小幅下降。近期247家样本钢厂日均铁水量小幅增加,钢厂盈利率小幅回升,截至7月25日,247家钢铁企业日均铁水产量为242.23万吨,较上月末减少0.02%,月度周均环比-0.26%,盈利率为63.64%,较上月末增加4.33%,月度周均环比+1.73%。目前国内45港口铁矿库存为1.38亿吨,较上月末减少1.00%。

从发运需求来看,8月中上旬铁矿运输需求出现减少,对海岬型船市场支撑减弱,运价高位有所回落,但考虑到“金九银十“钢材需求旺季及矿山发运节奏,预计8月下旬左右铁矿运输需求有所好转,或为大型船运价提供一定支撑,关注后续铁矿发运需求情况。

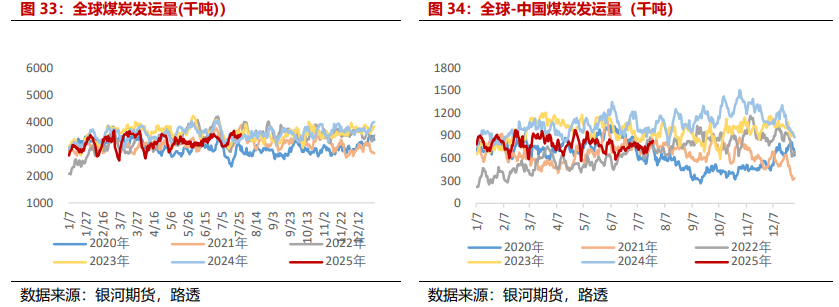

煤炭消费旺季,发运需求相对较好。根据路透数据统计,截至7月28日,7月全球煤炭发运9347万吨,相较上月同期-0.05%,同比-1.07%,其中,澳大利亚发运2778万吨,相较上月-9.69%,同比+10.84%,印尼发运3029万吨,相较上月同期+14.36%,同比-9.40%,全球发运至中国为2060万吨,相较上月同期-1.17%,同比-25.83%。

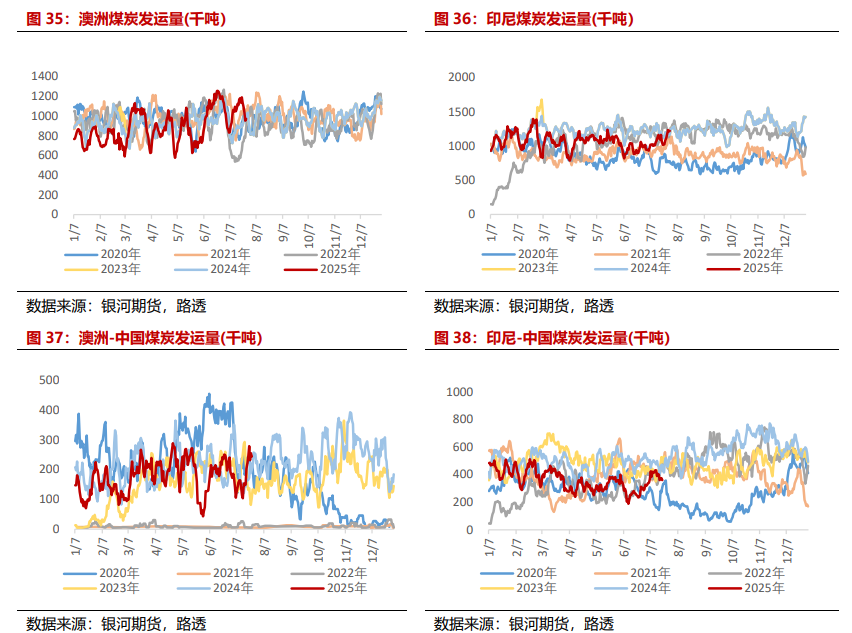

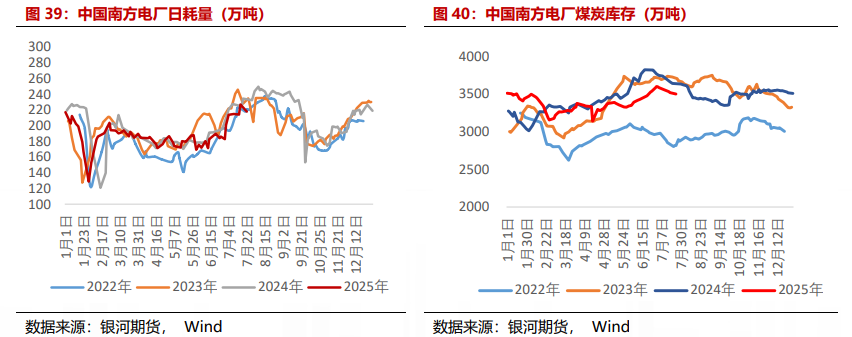

7月煤炭消费旺季,整体进口煤发运需求相对较好。具体来看,7月中上旬,国内多地迎来持续性高温天气,电厂日耗持续攀升,释放部分补库需求,进口煤价格优势显著,下游对进口煤采买增加,对中型运输需求有所支撑。7月下旬8月初南方高温天气有所缓解,终端库存相对充裕,进口煤市场活动相对平静,煤炭运输需求有所减弱。

近日因台风降雨天气原因电厂日耗暂时有所回落,但目前仍处于煤炭消耗旺季,日耗仍处于高位,考虑正值“三伏”高温天气,后续电厂日耗有提升预期,进口煤价格优势背景下,或释放部分进口煤采买需求,但整体来看,终端库存相对充裕情况下,进口煤采购需求大量释放概率不高。

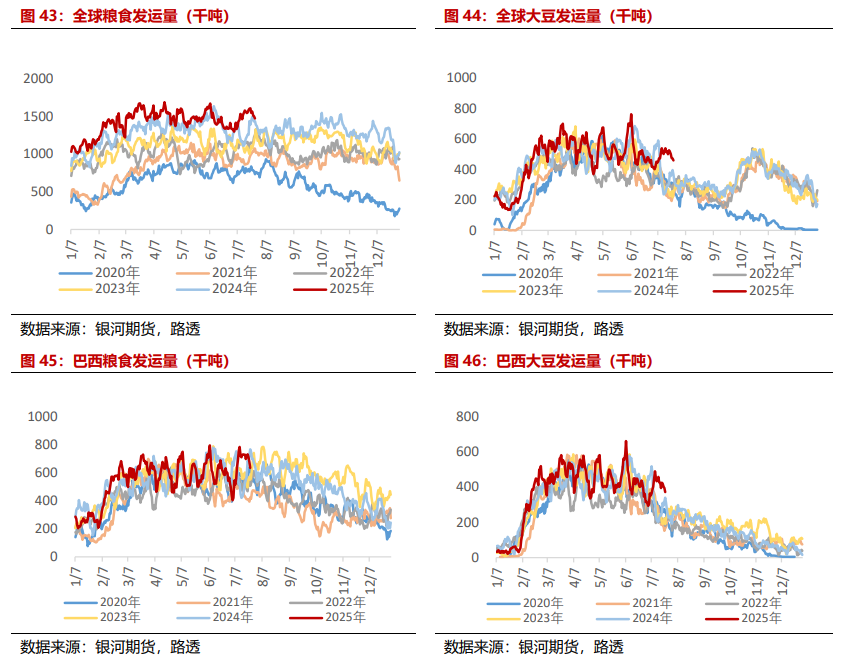

从粮食发运来看,7月粮食发运整体相对较好,但从下旬开始逐渐回落。根据路透数据统计,截至7月23日,7月全球农产品发运3487万吨,较上月同期+3.45%,同比+13.88%。其中巴西粮食发运约1490万吨,较上月同期+0.24%,同比+4.95%,全球大豆发运约1115万吨,较上月同期-12.44%,同比增+21.22%,巴西大豆发运约913万吨,较上月同期-17.96%,同比+15.82%。

巴西全国谷物出口商协会(Anec)表示,巴西7月大豆出口量料达到1205万吨,低于前一周预估的1211万吨,相较预测的上月(6月)出口量减少232万吨。7月中上旬全球粮食整体发运相对较好,对中型船运价提供一定支撑,但从大豆发运来看7月环比出现大幅减量,但同比亦有明显增加,主要受到关税等不确定因素影响,市场加大对巴西大豆的采买。全球粮食发运从7月下旬开始出现回落迹象,预计进入8月粮食运输需求或进一步回落。

此外,7月以来,“反内卷”正成为政策和市场的新焦点。7月1日,中央财经委员会第六次会议提出“依法治理低价无序竞争”“推动落后产能有序退出”。7月10日,《国家能源局综合司关于组织开展煤矿生产情况核查促进煤炭供应平稳有序的通知》中要求年度原煤产量不得超过公告产能,月度原煤产量不得超过公告产能的10%,煤矿要严格按公告产能组织生产,对超能力生产的煤矿,一律责令停产整改。7月18日,国新办就上半年工业和信息化发展情况举行新闻发布会,工业和信息化部总工程师谢少锋表示,将实施新一轮钢铁、有色金属、石化、建材等十大重点行业稳增长工作方案,推动重点行业着力调结构、优供给、淘汰落后产能。

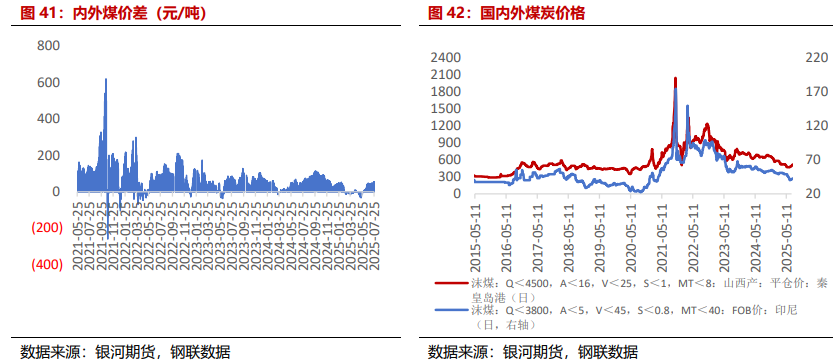

综合来看,“反内卷“短期对干散货运输市场的影响或较为限,但从长期来看或对国内钢材出口有所压制,此外还需关注国内外煤炭价差对进口煤需求的影响。本轮”反内卷“或是一个长期的进程,随着国内政策持续聚焦“反内卷“,钢铁、煤炭等板块受预期影响价格持续上涨。从钢材方面来看,当前国内钢材价格虽有所上涨,但相较于国际市场仍具有明显优势,短期预计”反内卷“对钢材出口影响有限;但从长期来看,随着钢铁行业”反内卷“政策落地,落后产能淘汰及限产等措施可能会减少钢材供应,若国内钢材价格持续攀升可能会对钢材出口产生一定压制,此外,钢铁产量收缩亦可能会潜在影响铁矿石进口需求。从煤炭方面来看,国内煤炭供给较为宽松,当前煤炭”反内卷“通过产地超产核查来控制原煤产量,旨在避免恶性竞争,保证煤炭供应平稳,在”反内卷“政策预期下促使国内煤炭价格持续上涨,预计政策预期淡化后,国内煤价或进入震荡期,若后续国内外煤炭价差扩大,进口煤价格优势凸显,或带动进口煤需求增加,关注后续国内外煤炭价差情况。

三、干散货船运力供给

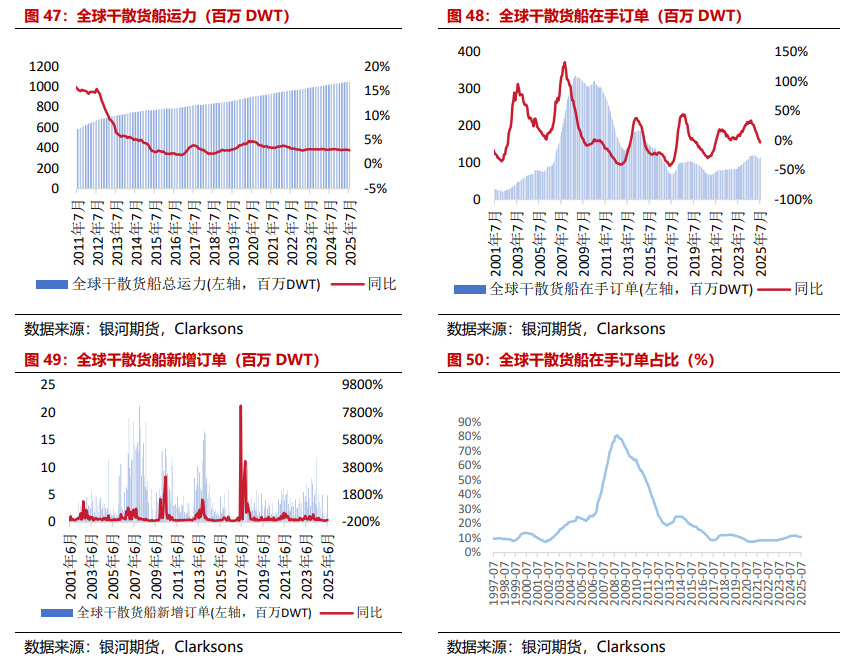

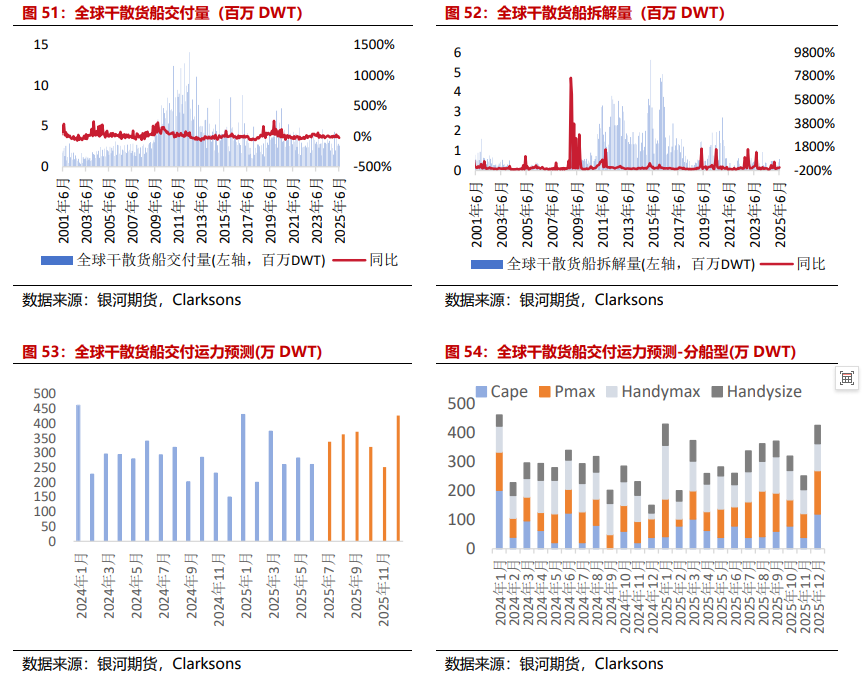

干散货船运力增速持稳。供应方面,截至2025年7月,全球干散货船现有运力14369艘,运力约10.51亿DWT,环比上月+0.19%,同比+2.85%,其中海岬型船共有2046艘,运力约4.04亿DWT,较上月+0.13%,同比+1.34%,占干散货船总运力的38.48%;巴拿马型船共有3276艘,运力约2.66亿DWT,较上月+0.19%,同比+3.09%,占干散货船总运力的25.33%,大灵便型船共有4393艘,运力约2.51亿DWT,较上月+0.29%,同比+4.46%,占干散货船总运力的23.88%,灵便型船共有4654艘,运力约1.29亿DWT,较上月+0.22%,同比+4.11%,占干散货船总运力的12.31%。2025年6月干散货船新船交付34艘,运力约261万DWT,交付运力占现有船舶运力的0.25%。从新增订单来看,6月干散货船新增订单量30艘,运力约485万DWT。从拆解量来看,6月干散货船拆解量8艘,运力约58万DWT。截至2025年7月,手持订单共计1373艘,运力约1.13亿DWT,占现有运力的10.77%。

2025年运力交付以中小型船为主,占比近80%。根据干散货船交付排期预测(不考虑拆解),2025年7月预计约有338万DWT干散货船待交付,约占现有运力的0.32%,预计2025年交付总量3881万DWT,占年初总运力的3.69%。其中Cape型船784万DWT,占比20.19%,Panamax型船1215万DWT,占比31.30%,Handymax型船1247万DWT,占比32.14% , Handysize型船636万DWT,占比16.38%,其中中小型船合计占比接近80%。

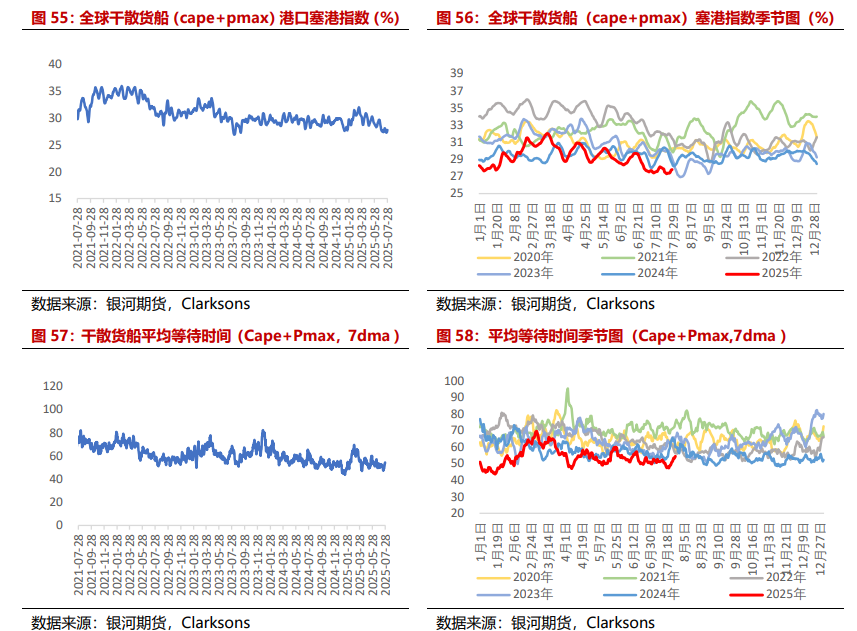

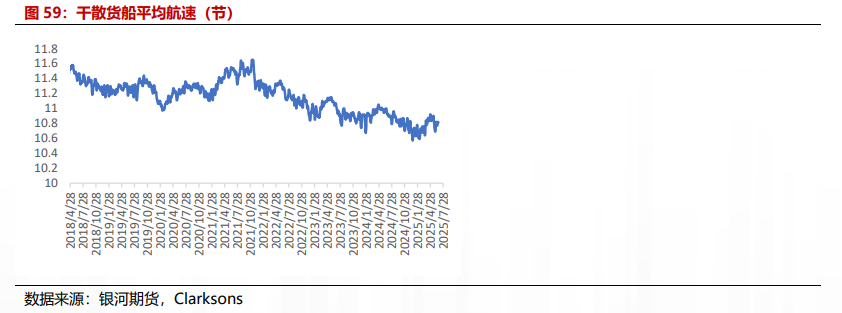

全球干散货船港口等待时间增加。Clarksons塞港指数显示,截至2025年7月28日,Clarksons全球大中型干散货船塞港指数报27.80%,较上月末+0.12%,月均值为27.64%,环比-1.19%。从等待时间上来看,截至7月27日,全球集干散货船(Cape+Pmax,7dma)的平均等待时间54.39个小时,相较上月末增加3.30个小时。干散货船平均航速略有降低,截至7月26日,干散货船平均航速为10.73节,相较上月末平均航速减少0.04节。

第三部分 分析与展望

国际干散货运价市场7月先抑后扬,但后续动力不足,临近月末出现回落。具体来看,大型船市场先抑后扬,海岬型船市场澳洲矿山冲量结束后7月上旬货量陷入短暂的真空期,运输需求环比明显减弱,市场可用运力偏多,运价承压;中下旬,主要矿山现身市场询盘,市场对后续运输续期预期改善,运价逐渐修复反弹,随后大西洋市场铁矿和铝土矿运输需求增加,市场运力偏紧带动运价进一步上涨,BCI至年内新高,临近月末市场货量有所减少,运价继续上涨动力减弱,短期或有所调整。中型船市场先涨后跌,上半月,巴拿马型船市场粮食发运需求较好,煤炭方面处于消费旺季,国内多地迎来持续性高温天气,电厂日耗持续攀升,叠加外煤具有价格优势,终端释放部分进口煤采购需求,市场运力供给偏紧,推升运价持续上涨。下半月,南美粮食发运需求逐渐减弱,煤炭方面外煤报价坚挺叠加海运费上涨推高进口成本,叠加南方高温天气有所缓解,电厂库存相对充裕,进口煤市场活跃度平静,运输需求有所减弱,中型船市场缺乏明显的上涨驱动,运有所承压。

整体来看,大型船市场,运价至高位后有所回落,当前市场情绪反复,短期预计大型船市场震荡调整,但考虑国内“金九银十”钢铁消费旺季及矿山发运节奏,8月下旬运输需求或会有所增加,后续预计对运价有一定支撑。中型船市场,进入8月预计粮食运输需求逐渐回落,煤炭方面,目前仍处于煤炭消耗旺季,日耗仍处于高位,考虑正值“三伏”高温天气,后续电厂日耗有提升预期,进口煤价格优势背景下,或释放部分进口煤采买需求,但整体来看,终端库存相对充裕,进口煤采购需求大量释放概率不高,短期预计中型船运输需求支撑相对有限。

大圣配资提示:文章来自网络,不代表本站观点。